株式会社JUNENA GROUP

Let me begin by introducing our company.

Company information

JUNENA GROUP 企業理念 代表挨拶 事業内容 人と空間、そして社会をつなぐ 株式会社JUNENA G 続きを読む…

Our strengths

私たちの価値観 4つの大切な価値観が、私たちの行動指針です ❤&#x 続きを読む…

JUNENA GROUP.K.K 空間と人と社会に寄り添い信頼でつなぐ

私たちはお客様と共に新たな価値を創造し「空間と人と社会をつなぎ」社会会社員の発展に貢献するコンサルティング会社を目指します

Let me begin by introducing our company.

JUNENA GROUP 企業理念 代表挨拶 事業内容 人と空間、そして社会をつなぐ 株式会社JUNENA G 続きを読む…

私たちの価値観 4つの大切な価値観が、私たちの行動指針です ❤&#x 続きを読む…

こんにちは、現役サラリーマン 資産形成管理アドバイザー じゅんです!

「投資を始めたい、老後に向けて資産を増やしたいけど何から始めたらいいの?…」

「会社の給料だけでは不安、家庭や子供の将来のために資産を増やしたい」などと悩んでいませんか?

そんな方に向けて、初心者でも若手サラリーマンでも30代・40代になっても

悩まず始められる投資のハウツー記事を書きました!

今回は「知っておきたい!金融商品の仕組みと特徴について」を紹介します。

株式会社の株主としての権利を表すもので、最も一般的な株式は「普通株式」になります。

国内証券取引所で取引されている株式の大部分が国内株式となります。

(参考)

▶️銀行の金融商品サービス(全国銀行協会ウェブサイト)

https://www.zenginkyo.or.jp/education/free-publication/pamph/pamph-09b/

▶️個人向け国債(財務省ウェブサイト)

https://www.mof.go.jp/jgbs/individual/kojinmuke/main/guide/

元本を目減りさせることなく

安定安心できますね!

そうですね!

一方で10万円預けても1年間の利息は「1円」

10年でも「10円」にしかなりません・・

うまい棒も今では買えないです、お金の増やし方も考えていければいいですね。

インデックス型

インデックス(指数)に連動するように投資先を選定する、市場全体の流れに沿った値動きをする

アクティブ型

ファンドの考え方に基づいて投資先を選定する

商品ごとに独自の値動きをする

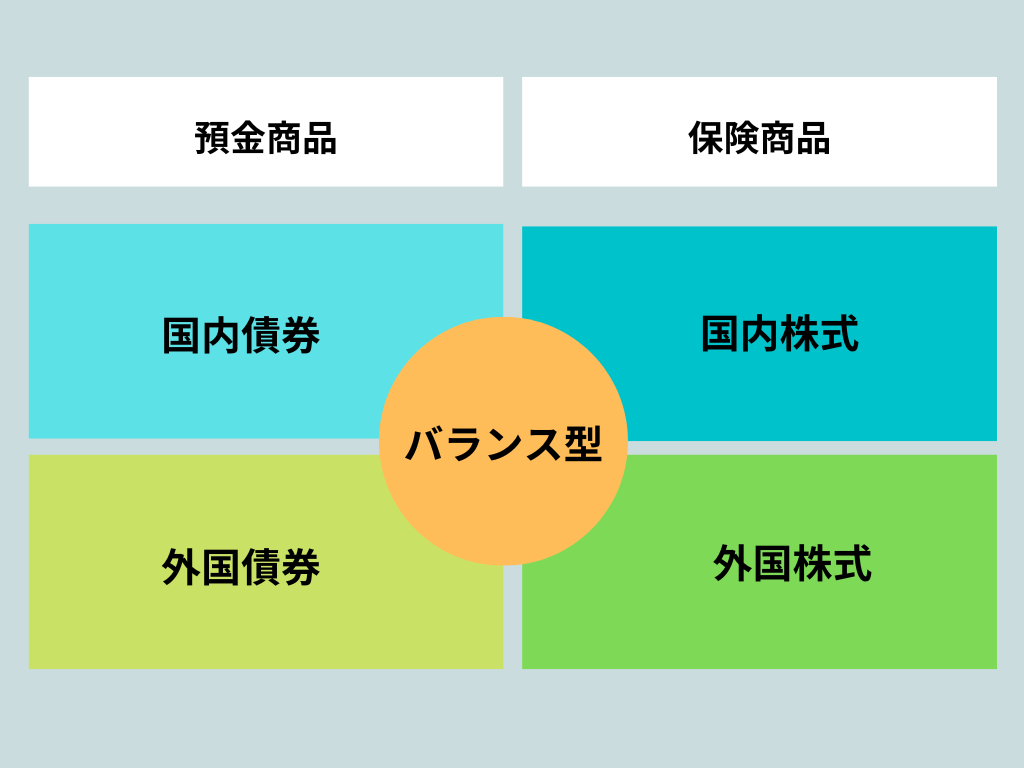

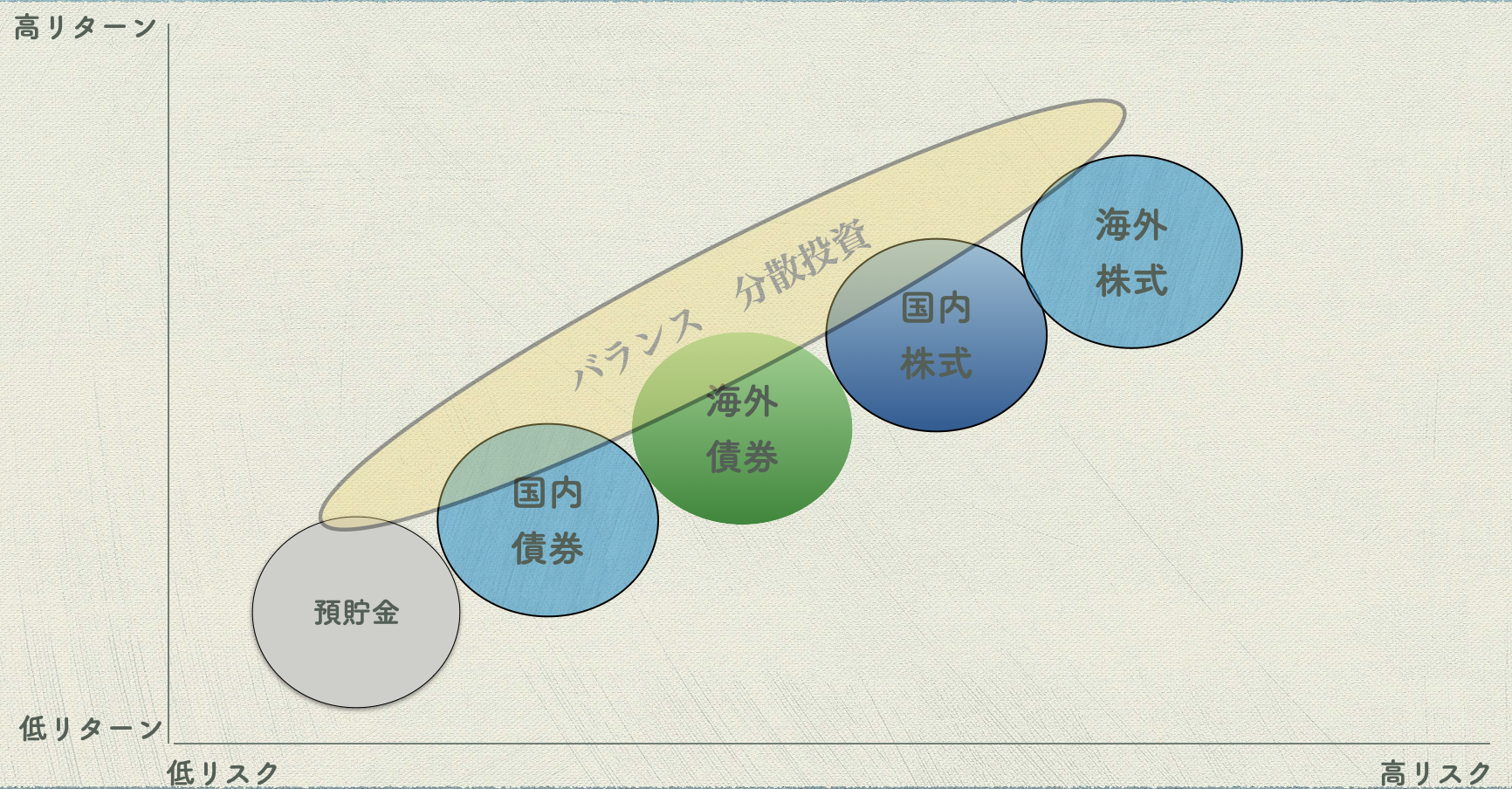

「安全・収益・バランス」どれを選ぶかがポイント。

・預貯金:元本を減らすことなく安全に運用したい人向け

・投資信託:資産運用の専門家に運用を任せ、分散投資をしたい人向け

・株式:中・長期で運用することで収益を得たい人向け

・債券:貯蓄よりお金を増やしたいが、リスクはあまり取りたくない人向け

・外貨建:国内よりも高い海外の金利で有利に運用したい人向け

ライフステージ・スタイルによっても選ぶものが変わってきます。

自分に合った投資を選ぶのがポイントですね!

仕事・結婚・子供・老後など考えることがたくさんありますね。

金融商品も多数あり、自分に合った商品を選択する必要があります。

ライフステージ・プランによって安定を重視する、収益を重視する、

どちらでもなくバランスをとり分散させるのも選択の一つです!

ポイントでお伝えしたことをしっかり捉えて資産形成管理していきましょう。

人生100年時代と言われています。

ライフプランを設計し、老後に少しでも豊かな生活を過ごすためには、

知識を得ること、資産形成の目標を立て日々の管理することが大切です。

次回も「初心者でも若手サラリーマンでも悩まず始められる投資」についてご紹介します!

<本業を中心としたお金の育て方資産形成管理>

時間は有限です。一歩づつ着実に効率よく前進していきましょう!